Ілюзія захисту від українського зерна для європейців, або Про майбутні перспективи зернового трейдингу

Масовий продаж української кукурудзи з поставкою на кордони з Польщею та Угорщиною припинився на початку березня 2023 р. через неконкурентну ціну в зазначених напрямках. Пройшов практично місяць, і з початку квітня 2023 р. фермери Польщі, Болгарії, Словаччини, Угорщини та Румунії влаштували масові протести проти українського зерна, вважаючи його основною причиною зниження цін, і досягли в період з 15 по 24 квітня закриття імпорту всієї української сільгосппродукції, а потім отримання собі дотацій у розмірі €100 млн у рамках другого пакету допомоги в обмін на транзитний режим для української пшениці, кукурудзи, соняшника та ріпаку. Нагадаємо, що перший пакет був у розмірі €56 млн для Польщі, Румунії та Болгарії. 6 травня Молдова також заявила про намір приєднатися до зазначених 5 країн, але вже 11 травня пом'якшила свій діалог на тлі можливої заборони на імпорт окремих видів молдавської продукції. Бій з тінню і небажання прийняти той факт, що поїзд високих пшеничних цін вже пішов призводить до того, що ЄС входить у новий сезон зі збільшеними запасами пшениці.

Точки кипіння українських експортерів

Можна сказати, що точкою кипіння для суттєвого уповільнення продажів української кукурудзи на початку березня 2023 року стала ціна попиту на обох напрямках Польщі та Угорщини у розмірі менше 210 USD/т. У той же період загальмувалися масові продажі соняшника до Болгарії та Угорщини — ціна попиту пішла нижче 520 USD/т. Що зробили українські трейдери після встановлення таких цін?

Стрімголов побігли контрактуватися на інші напрямки — глибоководні та мілководні порти. При цьому вони продовжували виконувати раніше укладені контракти на кордони, а введення заборони на імпорт та нововведень щодо оформлення документації на транзит дуже сповільнило темпи поставок, та вилилося у додаткові витрати, як для українських експортерів, так і для європейських імпортерів. Все це чинило додатковий тиск на ціни на українську пшеницю та кукурудзу, яким і до всіх нововведень з боку європейських сусідів було складно знайти фактори підтримки на тлі масивної пропозиції російської пшениці та попиту, що послабився на кукурудзу з боку ЄС.

Закриття імпорту п'ятьма країнами може більше позначитися на ринку соняшнику

5 «заборонених» країн для України мали різне значення для імпорту кожної із заборонених культур. Соняшник перероблявся в основному в Болгарії та Угорщині, тому для цієї культури значення закриття імпорту виглядає більшим. Що ж до кукурудзи, то зазначені країни були більш за транзитними зонами, за винятком Угорщини, яка саме в 2022/23 МР зіткнулася з неврожаєм і після закриття імпорту все ще залишалася потреба в імпорті близько 700 тис. т кукурудзи за підрахунками місцевих експертів. З пшеницею ситуація ще однозначніша щодо важливості саме транзиту.

Чи дисконтує ціни Україна?

Після початку війни у лютому 2022 р., український ринок пильнує кожен подих вітру, щоб продавати за більш-менш вигідними цінами практично без вихідних та свят. Відкриття зернового коридору в липні 2022 р. дозволило гравцям ринку трохи видихнути, і стати більш мобільними в постійних бігах між продажами суднами через коридор, суднами через мілководні порти, баржами на Константу, машинами або залізницею на порти, кордон або на внутрішній ринок України.

Почуття безвиході змушувало українських фермерів продавати більш-менш рівномірно протягом усього сезону, щоб фізично не втратити запаси. У свою чергу, європейські фермери, як і раніше, мали змогу «сидіти на стоках» і стежити за реакцією Euronext на розвиток військових дій.

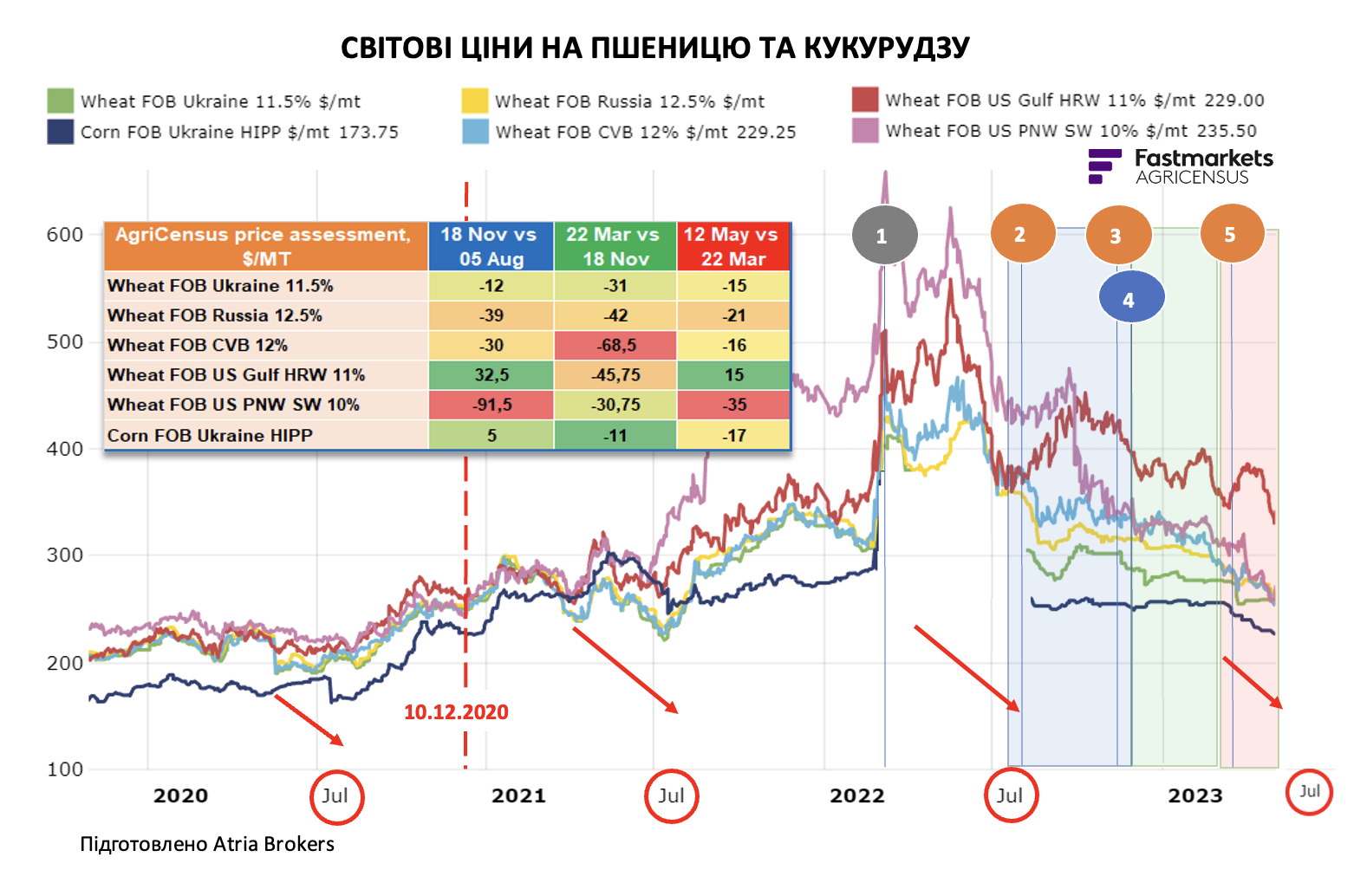

Більшість чинників (як і фактор війни) досить швидко вичерпували свій вплив на ціни на пшеницю на світовому ринку, оскільки альтернативою українській зерновій виступила російська, урожай якої у 2022/23 МР досяг рекорду (92 млн т за оцінкою травневого USDA). За рахунок цього тиску ціни на пшеницю у світі повернулися до довоєнного рівня ще на момент запуску зернового коридору.

За інформацією AgriCensus, починаючи з 1 липня 2022 року і до 11 травня 2023 року, росія експортувала морськими та сухопунтими шляхами рекордні 38,9 млн т пшениці, +41% на рік. Таким чином росія вже експортувала 87% від прогнозу USDA (рекордні 44,5 млн т за травневим звітом). Незважаючи на такі темпи, за підсумками сезону в росії очікуються рекордні запаси пшениці.

Якщо у квітневому звіті USDA кінцеві запаси пшениці у росії у 2022/23 МР очікувалися у розмірі 14,4 млн т, то у травневому звіті вони були збільшені на 3,25 млн т — до 17,64 млн т (через нижче споживання всередині країни, зменшення прогнозу експорту, а також переоцінку у більшу сторону початкових запасів). Це продемонструє приріст перехідних запасів на 5,5 млн т на рік — найбільший приріст за останні 10 років.

І той факт, що Мінсільгосп росії ввів квоту на експорт зерна на 15 лютого-30 червня у розмірі 25,5 млн т з можливістю збільшення цієї квоти, по суті лише констатує факт високого експорту, не роблячи його меншим, ніж прогнозує його більшість аналітиків. При цьому пропоганда наголошує на рятувальній ролі російського дешевого зерна для світового ринку під час війни, розпочатої самою росією. А коли йдеться про те, хто ж дисконтує ціни, то вибір пропаганди чомусь падає на Україну.

Чи заважала Україна експортувати пшеницю Європі?

Європа є традиційним конкурентом росії та України на експортному ринку пшениці. Європейські фермери очікували, що під час збирання пшениці ціни традиційно низькі та обов'язково підвищаться потім. Тим більше, що врожай пшениці в основних європейських експортерів знизився в 2022/23 МР через негоду і це на певний проміжок часу обмежувало цінові втрати у сегменті: за підрахунками різних аналітиків у Франції, урожай пшениці знизився чи не на 2 млн т, у Румунії — на 1-2 млн т, у Болгарії — на 1 млн т, у Молдові — скоротився вдвічі згідно з квітневим USDA. Польща стала винятком, оскільки там було відзначено зростання врожаю близько 1,3 млн т на рік.

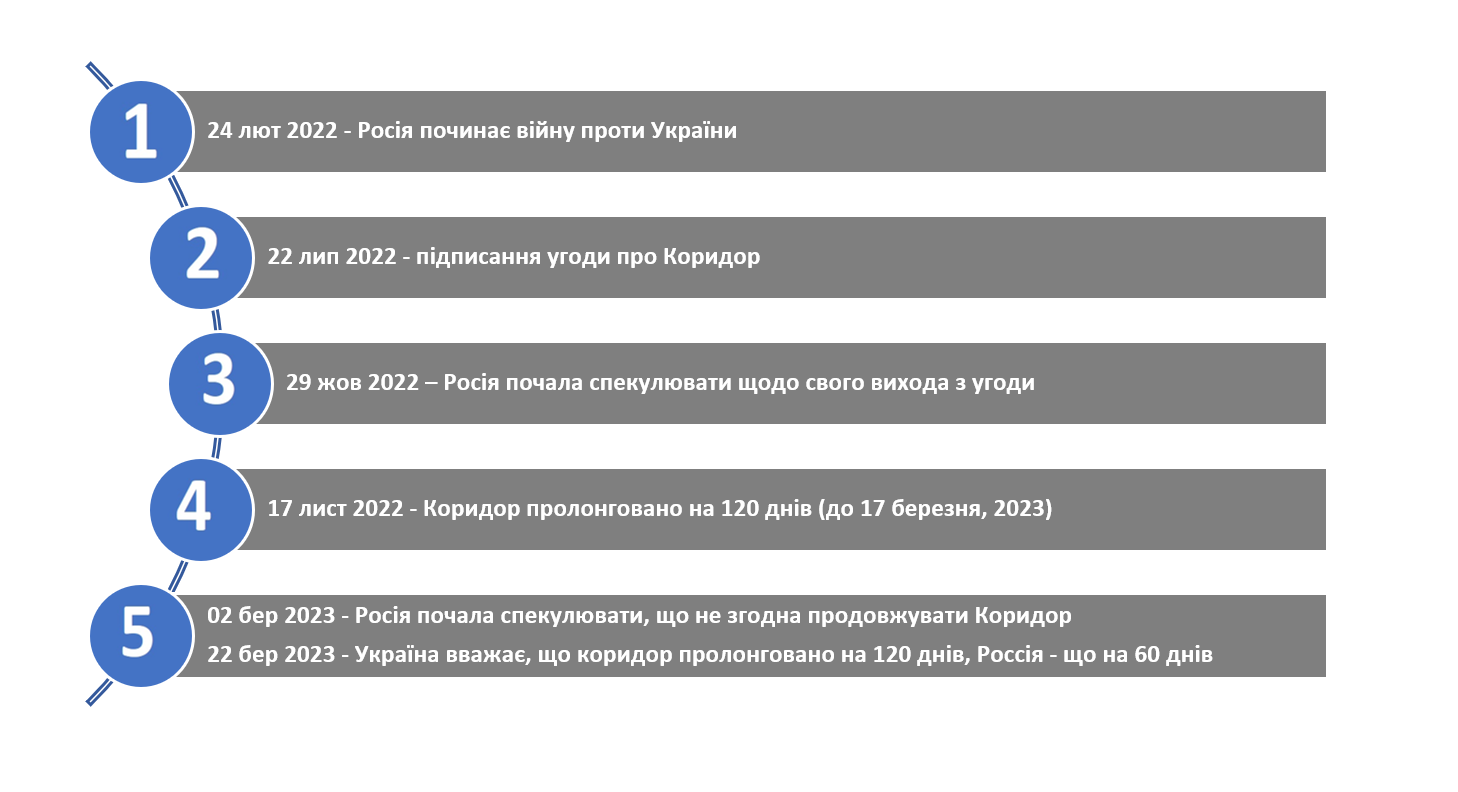

Чутки про закриття коридору тиснуть на ціни чи підтримують?

На це запитання дав відповідь брокер та співзасновник Atria Brokers — Артем Рожков. Він зауважив, що окремі оператори українського ринку все ще схиляються до думки, що чутки про закриття коридору мають підтримувати ціни на українське зерно. На практиці за попередні два періоди продовження коридору ціни на українську пшеницю знижувалися.

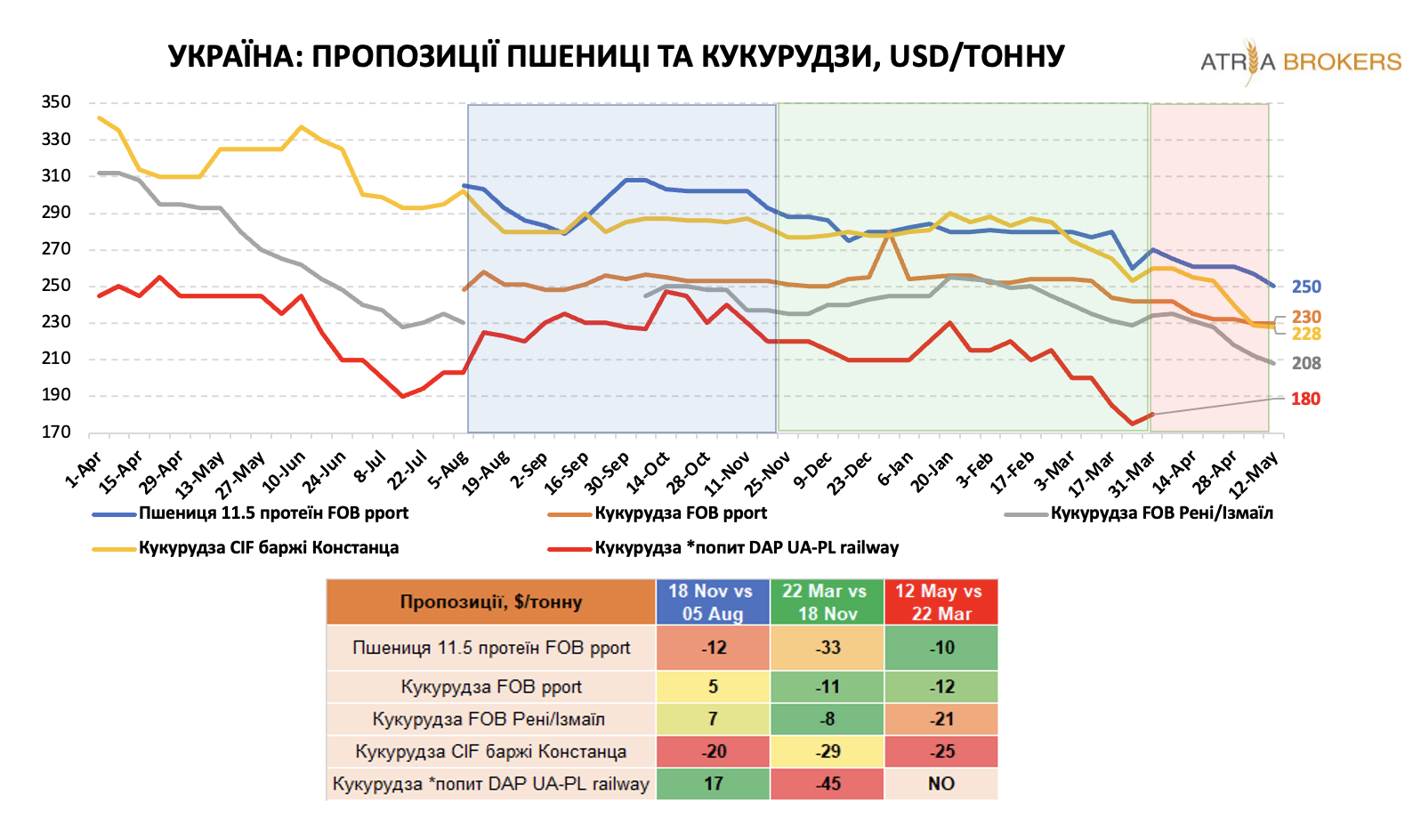

Протягом двох періодів коридору (синій та зелений на графіку), ціни на українську пшеницю із вмістом протеїну 11,5% у портах Чорного моря знизилися на 12 USD/тонну за період з 5 серпня до 18 листопада 2022 р. та на 33 USD/тонну за період з 18 листопада 2022 р. до 24 березня 2023 р.

Також не встояла перед тиском на момент другого продовження коридору і українська кукурудза.

До запуску коридору ціни на українську кукурудзу розвивалися в основному в знижувальному тренді через високі запаси, велику кількість пропозицій і дуже вузьке експортне вікно (залізницею та авто через кордон, баржами через Дунай та коастерами з Рені/Ізмаїлу). Потім під час першого періоду коридору ціни на кукурудзу у глибоководних портах зросли на 5 USD/тонну через попит зі сторони Китаю. Також неврожай кукурудзи в ЄС змусив імпортерів підвищити ціни попиту на кукурудзу з постачанням залізницею до кордонів, щоб конкурувати с покупцями через коридор.

Однак уже під час другого періоду ціни на кукурудзу у глибоководних портах знизилися на 11 USD/тонну. Безумовно, це зниження було менш сильним, ніж у пшеничному сегменті, оскільки не було такого тиску з боку російського походження, як на ринку пшениці.

У той же час, попит з боку європейських покупців на початку листопада вичерпався, а росія почала спекулювати на закритті коридору, що означало зростання пропозицій для експорту залізницею та баржами, тому покупці з ЄС знизили свої ціни попиту. Відносну стійкість виявили ціни на кукурудзу в портах Рені та Ізмаїл у січні-лютому – на той момент це сталося в основному через високе завантаження цих портів, оскільки витрати на демередж під час експорту коридором були непосильними для деяких учасників ринку, а фермери стримували продажі під час новорічних свят.

Після другого продовження коридору ціни на кукурудзу у глибоководних портах продовжили зниження, втративши з 24 березня по 12 травня ще 17 USD/тонну. Одним із чинників, чому продовження угоди не надало підтримки цін на пшеницю в глибоководних портах України, стала заява росії про продовження всього на 60 днів, що є надто коротким періодом для виконання контрактів, оскільки іноді тільки місяць витрачався на те, щоб завести судно через комісію до портів Коридору.

У травні 2023 р. саботування інспекцій суден російською стороною та неможливість заводу нових суден у коридор призвело до того, що трейдери були змушені припинити пропонувати агропродукцію та ціни перейшли до стадії номінальних пропозицій.

Як тільки починаються чутки про закриття коридору, компанії-мультинаціонали знижують ціни закупівлі зерна у Константі — єдиній великій альтернативній точці перевалки українського зерна після коридору та портів Рені/Ізмаїл. Логіка сходить до великої кількості пропозицій та вузької пропускної спроможності на експорт. У разі закриття коридору може виникнути момент, коли продавцям морем треба буде закрити попит з альтернативних портів. На якийсь проміжок часу це може надати тимчасову підтримку цінам.

11 травня було повідомлено про продовження переговорів між Україною, Туреччиною, ООН та росією щодо пролонгування зернового коридору у Стамбулі. За різними заявами є натяк про дискусію щодо продовження на 60 днів з урахуванням інтересів росії.

Нагадаємо, що в момент продовження коридору 18 березня росія наголошувала на наступних своїх інтересах:

- перепідключення Россільгоспбанку до системи SWIFT;

- відновлення поставок сільгоспобладнання, запчастин та сервісних послуг;

- розблокування закордонних активів та рахунків компаній, пов'язаних з виробництвом та транспортуванням продовольства та добрив;

- скасування обмеження на страхування та заборони на доступ до портів;

- відновлення роботи аміакопроводу Тольятті-Одеса.

Окремі оператори сподівалися щодо прискореного прийняття рішення напередодні виборів президента у Туреччині 14 травня 2023 р.

У подальшому функціонуванні угоди не виключається і роль Китаю, якому потрібна українська кукурудза і який міг бути однією з сил, які підштовхнули росію до продовження угоди у березні. У той же час, 11 травня з'явилася публікація, у якій говориться, що росія запропонує іноземним партнерам (Турції та Єгипту) купувати російське зерно на Московській біржі. Акцент робився на тому, що іноземні партнери зможуть отримувати джерело фінансування угоди в рублях, або обмінявши свою національну валюту на рублі на валютному ринку Московської біржі, або отримавши рублевий кредит на купівлю зерна від російського банку.

Вичерпання європейського попиту на кукурудзу

Європа традиційно є ключовим ринком збуту української кукурудзи. Єдине, що основними імпортерами були не близькорозташовані країни, а Іспанія, Нітерланди та Італія. У 2022/23 МР основним імпортером стала Румунія, як ключова транзитна зона. Друге місце посіла Іспанія. Далі йдуть Польща та Угорщина, які також здебільшого здійснювали подальший реекспорт української кукурудзи.

У період першого продовження коридору, українські кукурудзяні ціни встояли за рахунок попиту на кукурудзу з боку Європи, яка зіткнулася з неврожаєм. Згідно з квітневим USDA, виробництво кукурудзи в ЄС у 2022/23 МР впало на 18 млн т на рік — до 53 млн т.

Проте вже до другого продовження коридору вималювався початок зниження цін на кукурудзу через вичерпання європейського попиту. І тепер, коли світ підійшов до третього етапу обговорення продовження зернового коридору, розпочатого 10-11 травня 2023 р. у Стамбулі, кукурудзяні ціни демонструють уже зниження подібне до пшеничного сегменту.

Зерновий коридор залишається основним шляхом для українського зерна на світовий ринок

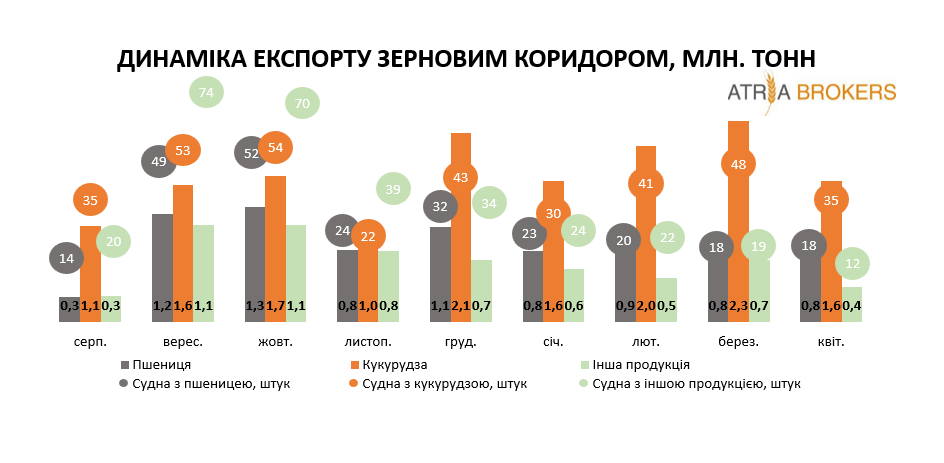

Незважаючи на всі складнощі у роботі зернового коридору, експорт через глибоководні порти Чорного моря залишається ключовим шляхом для українського зерна на зовнішні ринки, зокрема до віддалених покупців. У липні-квітні 2022/23 МР Україна експортувала 14,4 млн т пшениці (18,6 млн т за аналогічний період 2021/22 МР), з яких через порти Одеси, Чорноморська та Південного було відвантажено 7,94 млн т проти 8,6 млн т роком раніше через ці порти (якщо рахувати з Миколаєвом це було близько 13 млн т за аналогічний період минулого сезону). Тобто три порти забезпечили 55% відвантажень української пшениці в поточному сезоні.

Експорт української кукурудзи з жовтня по квітень 2022/23 МР становив 19,96 млн т (19,79 млн т роком раніше), з яких 12,1 млн т (61%) було відвантажено через порти зернового коридору (роком раніше через три порти було відвантажено 13 млн т, а якщо з урахуванням порту Миколаїв то 16,6 млн т).

Максимальне перевантаження на експорт через порти зернового коридору (Південний, Чорноморськ, Одеса) було у вересні 2022 р. — 3,87 млн т агропродукції (зернові, олійні, продукти переробки, включаючи рослинні олії). З них 1,47 млн т склала кукурудза, 1,18 млн т пшениця, 0,3 млн т ячмінь.

Значення мілководних портів

У липні-квітні 2022/23 МР Україна експортувала з мілководних портів Рені, Ізмаїл, Кілія 4,1 млн т пшениці (тоді як за аналогічний період 2021/22 МР експорт з них був відсутній). Це склало майже 30% відвантажень української пшениці цього сезону.

Експорт кукурудзи з жовтня по квітень 2022/23 МР через зазначені порти становив 2,9 млн т (0,1 млн т роком раніше), 15% від усього українського експорту.

В цілому, якщо говорити про мілководні порти (Рені, Ізмаїл, Кілія), то максимальна перевалка зерна через них за період з липня 2022 по квітень 2023, була в березні 2023 і склала рекордну кількість агропродукції — зернові, олійні та продукти переробки, включаючи рослинні олії — 1,97 млн т. З них перевалили:

- 623 тис. т пшениці,

- 677 тис. т кукурудзи,

- 180 тис. т сої.

Кордони

У липні-квітні 2022/23 МР Україна експортувала через кордони за допомогою залізничного та авто транспорту:

- 2,3 млн т пшениці — 16% від усього експорту (за аналогічний період роком раніше було всього 15 тис. т),

- 4,74 млн т кукурудзи — 24% від усього експорту (1 млн т за липень-квітень минулого сезону).

При цьому рекордна кількість агропродукції (зернові, олійні та продукти переробки, включаючи рослинні олії) була поставлена кордонами у листопаді 2022 р. — 2,26 млн т, з яких половину склала кукурудза, а близько 0,4 млн т — пшениця.

Європейські пшеничні стоки, як фактор тиску на ціни та закриття імпорту п’ятьма странами

Через очікування росту цін після закінчення жнив і військовий чинник багато європейських фермерів втратили момент продажу за високою ціною, і різні аналітики прогнозують зростання перехідних запасів пшениці ЄС у 2022/23 МР як мінімум на 1,9 млн т.

Вказаний тренд також знайшов своє відображення і в травневому USDA — американські аналітики різко збільшили свій прогноз перехідних запасів пшениці ЄС у 2022/23 МР на 4 млн т в місяць — до найбільшого показника за останні 5 років — 16 млн т. Чимала частина зазначеного обсягу прогнозується у Болгарії та Румунії, якщо говорити про країни-конкуренти української пшениці у Чорноморському басейні.

Замість цінової ситуації, коректнішим поясненням того, для чого ЄС заборонив імпорт української пшениці, кукурудзи, соняшника та ріпаку в 5 європейських країн до 5 червня (або довше залежно від ситуації), є саме логістичний аспект та необхідність у вільних потужностях із зберігання в період початку збиральної кампанії у Європі. Особливо це актуально, знаючи про високі стоки пшениці старого врожаю.

Запаси пшениці в Австралії, очікування високого нового врожаю пшениці в США, ЄС та росії

Окрім високих запасів пшениці в ЄС та росії, доволі високі стоки знаходяться і в Австралії. З урахуванням рекордного врожаю пшениці в Австралії в 2022/23 МР (39 млн т згідно з USDA), кінцеві запаси пшениці в країні цього сезону ще в квітневому USDA очікувалися на рівні 5,6 млн т — найвищого значення протягом останніх 10 років. Але в травневому USDA, аналітики зменшили цю цифру до 3 млн т за рахунок збільшення прогнозу експорту.

Поряд із високими запасами, на ціноутворення також давлять високі прогнози виробництва пшениці у світі у 2023/24 МР — 790 млн т згідно з травневим USDA. Strategie Grains прогнозує зростання виробництва м'якої пшениці 2023/24 в ЄС приблизно на 5 млн т на рік до близько 130 млн т. Завдяки весняним опадам, покращилися очікування операторів щодо врожаю пшениці в США. Щодо росії, то тут місцеві аналітики продовжують збільшувати прогноз урожаю пшениці 2023 року за рахунок сприятливих погодних умов. Наразі прогноз варіюється на рівні 83-86,8 млн т, що може стати другим, або четвертим рекордом для країни після 92-104 млн т у 2022 р. Травневий USDA виявився більш скептичний щодо російского прогнозу виробництва пшениці — 81,5 млн т.

Завдяки весняним опадам, квітневий IGC прогнозував зріст урожаю пшениці у США у 2023 р. приблизно на 5 млн т на рік — до 50 млн т, але травневний USDA вирішив залишити прогноз 2023/24 на рівні колишнього року — близько 45 млн т.

Попит із боку Туреччини обіцяє бути стриманим до вересня

Ні для кого не секрет, що під час жнив пшениці в Туреччині, країна намагається традиційно захистити внутрішніх виробників. У сезоні 2023/24 Туреччина повертається до структури торгівлі, що існувала в 2018 р., коли спочатку борошномели мали виконати експортний контракт на борошно і тільки потім можуть отримати ліцензії на безмитний імпорт пшениці.

Для компаній без ліцензій імпортне мито на пшеницю становить 130%, що повністю унеможливлює імпорт такими операторами. Отже у пергу чергу борошномели закуповуватимуть пшеницю на внутрішньому ринку, тоді як більш-менш активізація імпорту очікується лише у вересні 2023 р. Урожай пшениці у Туреччині в новому сезоні очікується на найвищому рівні за останні 5 років — 19 млн т (+1,75 млн т в рік).

Проблеми з фінансуванням у Європі

Окремою проблемою в поточному сезоні стала затримка сплат від імпортерів українського зерна залізничним та авто транспортом. Це насамперед було пов'язано з тим, що фінальні покупці у контрактах із посередниками, яким продавався український товар, ставили оплату протягом двох-чотирьох та більше тижнів. Дуже часто, фінальні покупці затримували оплату на ще більш тривалий період, що також впливало на оплату за українськими експортними контрактами.

Новий мотив для європейських фермерів для утримання запасів

Напередодні нового сезону фермери Болгарії та Румунії знайшли нову причину сидіти на стоках. Якість румунської та болгарської зернової 2022/23 МГ досить хороша — протеїн часто вищий за 13%, а натура близька до 78 кг/гл. Не знаючи, як поточні опади в Європі позначаться на якості нового врожаю пшениці, фермери дуже часто знову вирішують притримати таку якість. Тоді як Україна та росія продовжують продавати пшеницю, бачачи світову кон'юнктуру.

Підсумовуючи сказане вище, ми бачимо, що поточні перспективи експорту зерна з України виглядають дуже напружено. Якщо росія заблокує продовження зернової угоди, або продовжить тормозити захід суден через коридор, в України залишаться два шляхи експорту — через західні кордони, та річковими портами на Дунаї. Пропускна спроможність обох шляхів обмежена. Поки що рекордний місячний експорт агропродукції (зернові, олійні та продукти переробки) через порти Рені, Ізмаїл та Кілія склали 1,97 млн т. При цьому рекордна місячна кількість агропродукції (зернові, олійні та продукти переробки) кордонами була поставлена у листопаді 2022 р. — 2,26 млн т. В теорії, якщо б кожного місяця Україна ставила такий рекорд, то за 12 місяців експорт вказаної агропродукції міг би скласти 50,8 млн т.

Звісно, що такий підрахунок пропускної потужності кордонів на мілководних портів не сумісний з реальністю. Окрім логістичного фактору наявності вагонів, ставок фрахту, ще більш важливу роль грають попит і пропозиція. Більшість українських товарних позицій є конкурентними у ціні тільки при експорті глибоководними портами, як приклад, соняшникова олія на Індію та Китай, українська кукурудза та соняшниковий шрот — на Китай.

Травневний USDA прогнозує на 2023/24 МР експорт зернових, олійних та продуктів переробки на рівні 44,5 млн т, але якщо імплементувати прогноз УЗА, то експорт може скласти близько 53 млн т.

Христина Серебрякова, брокер та аналітик Atria Brokers, Артем Рожков, брокер та співзасновник Atria Brokers