Обзор рынка зерновых культур 2021: экспорт, производство, тенденции

Украинский рынок зерновых культур, в принципе, можно исчерпывающе охарактеризовать одним числом — с 2018 года по 1 октября 2021 года Украина экспортировала более 180 млн т кукурузы, пшеницы и ячменя. Этого количества зерна достаточно, чтобы выстроить гуськом километров на 500 флотилию почти из 2400 балкеров класса over-Panamax, в каждый из которых загружено 974 тыс. т — украинский рекорд 2021 года, установленный в августе компанией «Кернел» на «Трансбалктерминале».

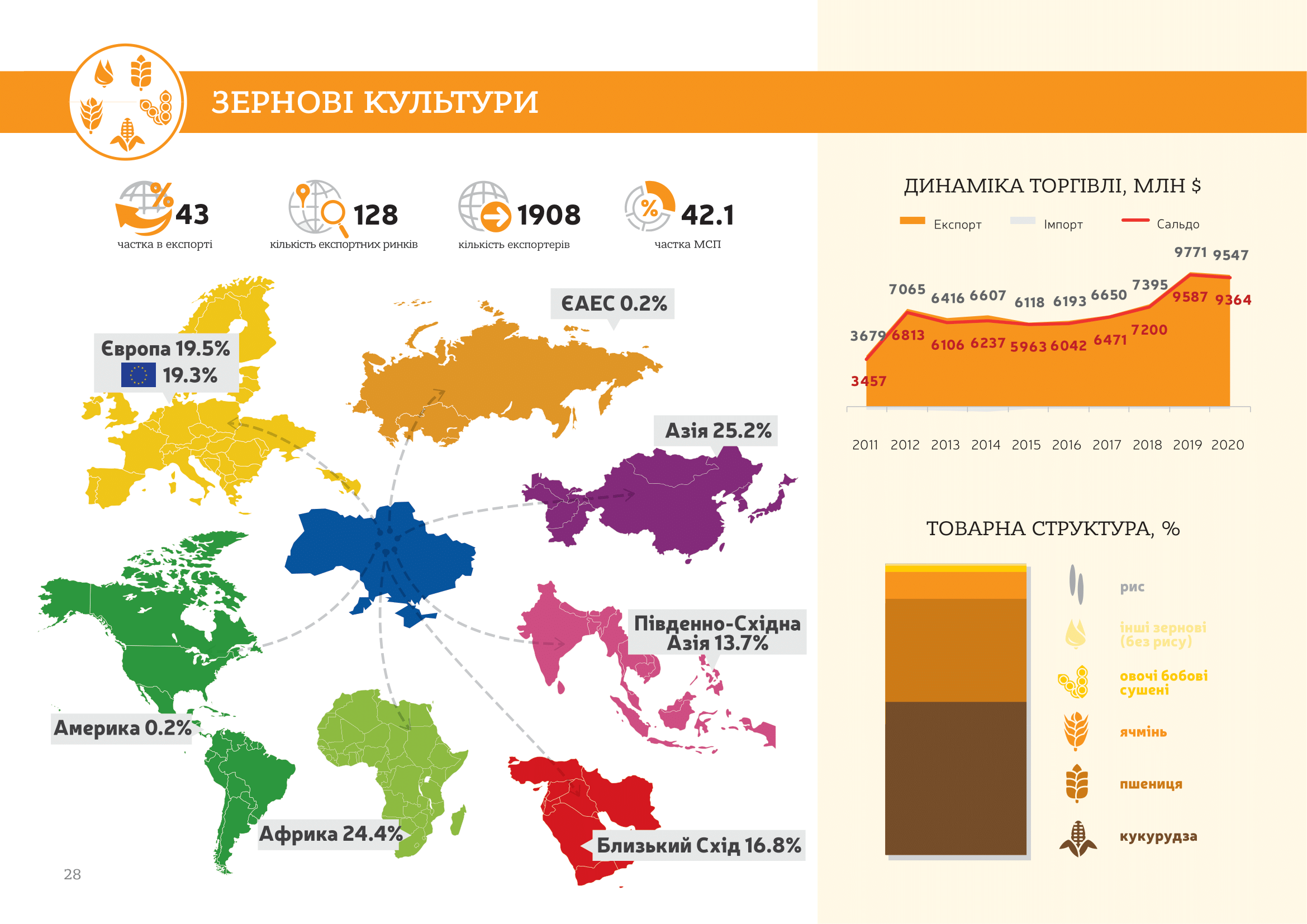

Поэтому неудивительно, что в структуре агроэкспорта из Украины львиная доля приходится именно на зерновые и зернобобовые культуры. По данным UBTA, в 2020 году она составила 43%.

Однако, на самом деле, рынок зерновых — это не только кукуруза, пшеница и ячмень. По данным Госстата, Украина экспортирует 16 основных зерновых и зернобобовых культур.

По итогам 4 последних лет, их четко можно разделить на 4 группы. «Большая тройка» зерновых — кукуруза, пшеница и ячмень — экспортируются из Украины в объемах более 1 млн т. Три других культуры — горох, сорго и просо — в последние годы экспортируются в объемах более 100 тыс. т. Еще 4 культуры — нут, фасоль, овес, рожь — поставляются на внешние рынки преимущественно в объемах более 10 тыс. т. И есть еще 6 культур, которые вывозятся за границу в объемах от нескольких сотен тонн до 10 тыс тонн: рис, чечевица, тритикале, кормовые бобы, гречиха и семена канареечника.

При этом и на внутреннем, и на экспортном зерновом рынках радикальные изменения происходят не только в «верхнем эшелоне». Например, одной из главных сенсаций последних лет стало резкое наращивание объемов внешних поставок проса. Хотя главной зерновой культурой Украины сегодня, действительно, является кукуруза. С нее мы и начнем обзор рынка зерновых

Кукуруза: без пяти минут новый рекорд

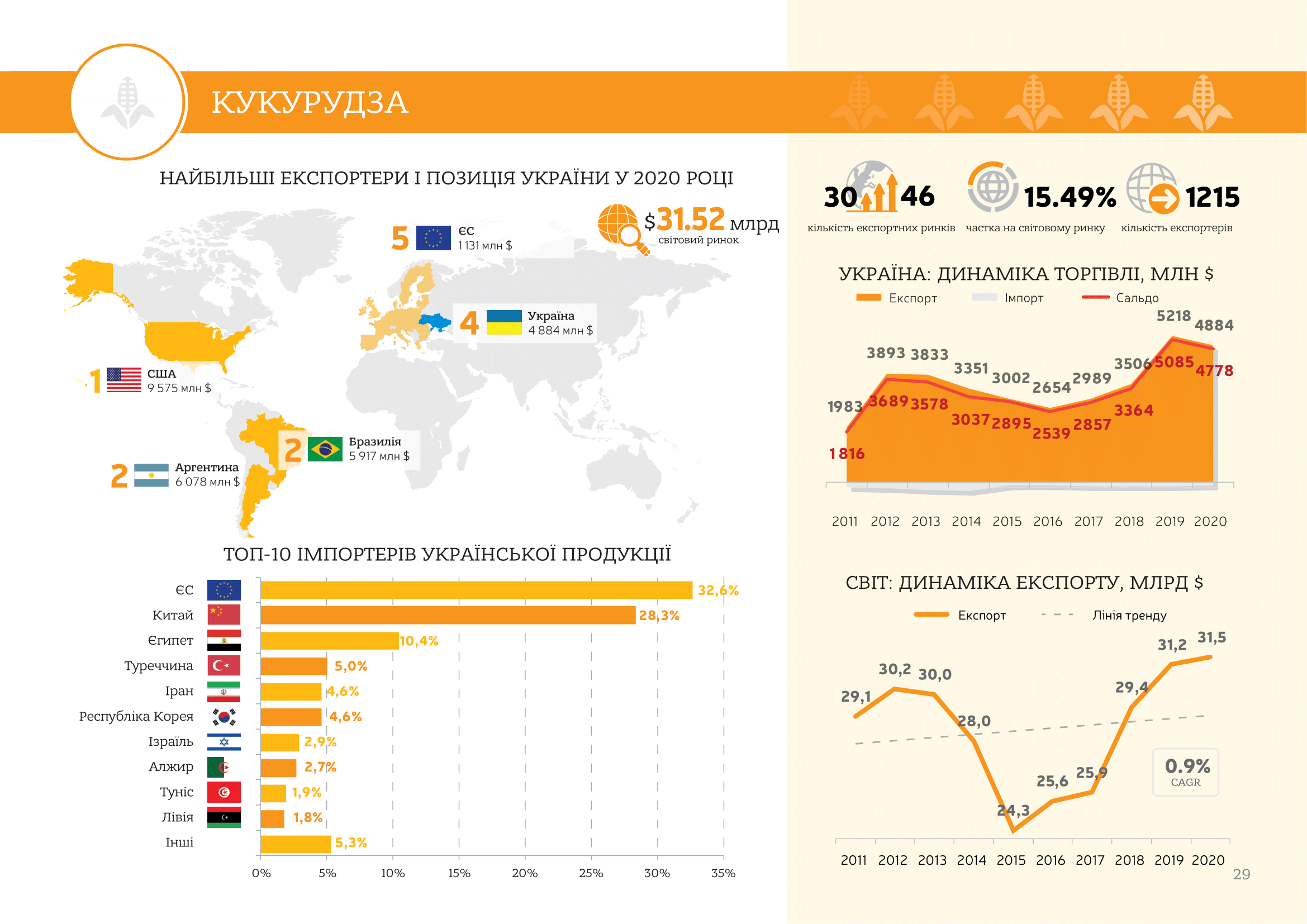

Сегодня Украина является одним из крупнейших игроков на мировом рынке. По данным UBTA, в 2020 году на ее долю пришлось более 15% мирового рынка, а по стоимости экспортных поставок кукурузы Украина заняла 4 место в мире — 27,9 млн т на $4,9 млрд. Больше Украины кукурузу экспортируют только США, Бразилия и Аргентина. Причем 2020 год для выращивания кукурузы в Украине был противоречивым.

С одной стороны, из-за известных климатических катаклизмов урожай кукурузы в Украине впервые за три последних года едва превысил 30 млн т — по данным Госстата, составил 30,3 млн т, в то время как годом ранее — 35,9 млн т, а в 2018 году — 35,8 млн т. С другой стороны, $4,9 млрд — по стоимости поставок второй результат за всю историю экспорта кукуруза из Украины. Более результативным был только 2019 год, когда экспортеры поставили на внешние рынки 32,3 млн т кукурузы на $5,2 млрд.

Но в целом на рынке кукурузы наблюдается положительная динамика. В 2014-2017 гг., по данным Госстата, урожай кукурузы в Украине не превышал 29 млн т, в 2015 году — вообще составил 23 тыс. т. При этом, по данным UBTA, за 10 последних лет Украины расширила свое присутствие на экспортных рынках почти наполовину — с 30 до 46 стран, куда кукуруза поставляется на сумму более $10 тыс. При этом счет экспортеров кукурузы из Украины идет на тысячи. В 2020 году кукурузу за внешние рынки поставили более 1,2 тыс. компаний.

В структуре экспорта кукурузы, львиная доля приходится на ЕС, Китай, Египет, Турцию, Иран и Корею — по итогам 2020 года 85,5%. Правда, на уровне стран главным импортером украинской кукурузы был Китай — на $1,38 млрд ( 28,3%). А в Египет и Нидерланды объемы экспорта оказались практически идентичны — чуть больше чем на $500 млн (по 10%).

В 2021 году структура экспорта кукурузы практически не изменилась, разве что Китай еще больше нарастил свою долю — до 32,5%. По итогам 9 месяцев, в Поднебесную экспортеры поставили кукурузу на $1,17 млрд. А в Египет и Нидерланды — снова почти поровну, примерно по 10%, на $360-390 млн. В целом, за 9 месяцев 2021 года кукурузы из Украины экспортировано 15,1 млн т на $3,6 млрд (7,47% от общей стоимости экспортных поставок). Для сравнения, в прошлом году за этот период экспортировано 19,2 млн т кукурузы на $3,2 млрд. Так что «золотая лихорадка» на мировом рынке кукурузы продолжается.

Добавим лишь, что по состоянию на 1 октября в Украине урожай кукурузы собран лишь с 600 тыс. га, что намного меньше чем на сопоставимую дату 2020 года — последствия запоздалой весны. Но вот урожайность кукурузы пока существенно выше — 5,2 т/га против 4 т/га в прошлом году. Эксперты «Украинской зерновой ассоциации» (УЗА) вообще прогнозируют новый абсолютный рекорд — 38–40 млн т.

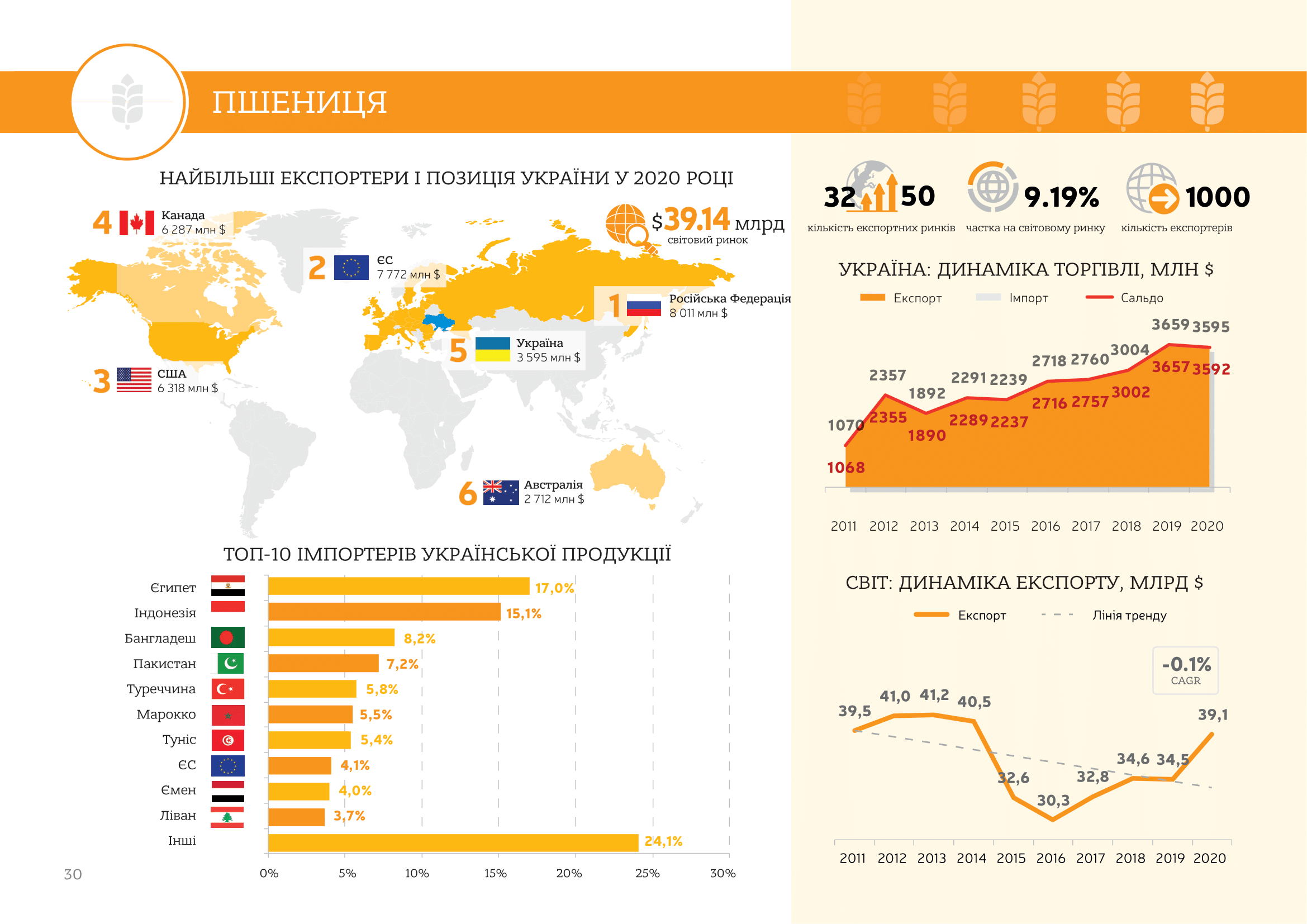

Пшеница: Египет — Индонезия. И наоборот

Ситуация на рынке пшеницы в целом напоминает картину на рынке кукурузы. Тенденции те же, но не столь явные. По данным UBTA, в 2020 году Украина на мировом рынке заняла 5 место по объемам экспорта пшеницы — $3,6 млрд. Больше экспортировали США, Канада, РФ и ЕС. При этом доля Украины — 9,2% (в целом объем экспорта пшеницы в мире превысил $39 млрд).

Как и в случае с кукурузой, за последние 10 лет Украина существенно расширила свое присутствие на мировом рынке — количество стран, в которые украинская пшеница поставляется более чем на $10 тыс., выросло с 32 до 50. При этом украинскую пшеницу сегодня экспортируют более 1 тыс. компаний.

В структуре экспорта пшеницы также есть приоритетные направления. Отличие от рынка кукурузы состоит в том, что в Европу Украина экспортирует зерно в очень умеренных количествах — всего 4%. В последние годы главные страны-импортеры украинской пшеницы — Египет и Индонезия. Они лишь меняются ролями: если в прошлом году Египет импортировал 17% украинской пшеницы, а Индонезия — 15,1%, то по итогам 9 месяцев 2021 года, по данным Гостаможслужбы, Индонезия — 19,7%, а Египет — 14,9%. Кроме того нарастила объемы поставок украинской пшеницы и Турция — с 5,8% до 8%, потеснив Пакистан и Бангладеш. Теперь она на третьем месте. Среди крупных импортеров пшеницы можно также отметить Марокко, Тунис и Йемен. Доли остальных стран импортеров в прошлом году не превышали 4%.

В целом, и динамика производства, и динамика экспорта пшеницы имеют тот же вектор, что на рынке кукурузы. Самым успешным и для аграриев, и для экспортеров был пока 2019 год, итогом которого, по данным Госстата, стало производство 28,3 млн т пшеницы на 6,8 млн га при урожайности 4,1 т/га и экспорт свыше 20 млн т на $3, 66 млрд. Минувший год Украина завершила с показателями — производство 24,9 млн т, экспорт 18,1 млн т на $3,59 млрд. Примечательно, что несмотря на значительное снижение объемов экспорта пшеницы, общая сумма сделок осталась практически неизменной. То есть пшеница на мировом рынке подорожала.

По итогам 9 месяцев 2021 года, Украина экспортировала 13,1 млн т пшеницы на $3,15 млрд. Таким образом пшеница еще больше выросла в цене — средняя цена $240 за тонну против прошлогодних $198.

И снова таки, «еще не вечер». По данным Министерства аграрной политики и продовольствия в 2021 году украинские аграрии собрали 32,8 млн т пшеницы. Это новый исторический максимум, обусловленный двумя причинами. С одной стороны, общая площадь посевов пшеницы в 2021 году значительно больше, чем в прошлом году — 7,1 млн га против 6,5 млн га. В то же время, погодные условия в текущем сезоне были крайне благоприятные для выращивания пшеницы.

Так что есть все основания полагать, что и за двойным рекордном экспорта пшеницы — как в стоимостном, так и в натуральном выражении — дело не станет. Хотя все в мире относительно, сейчас доля пшеницы в общей сумме экспорта из Украины (по итогам 9 месяцев), по данным Гостаможслужбы, 6,5%. А по итогам 2020 года превысила 7,3%.

Читать по теме: Рекордный урожай, нестабильные цены на газ и риск диоксинов

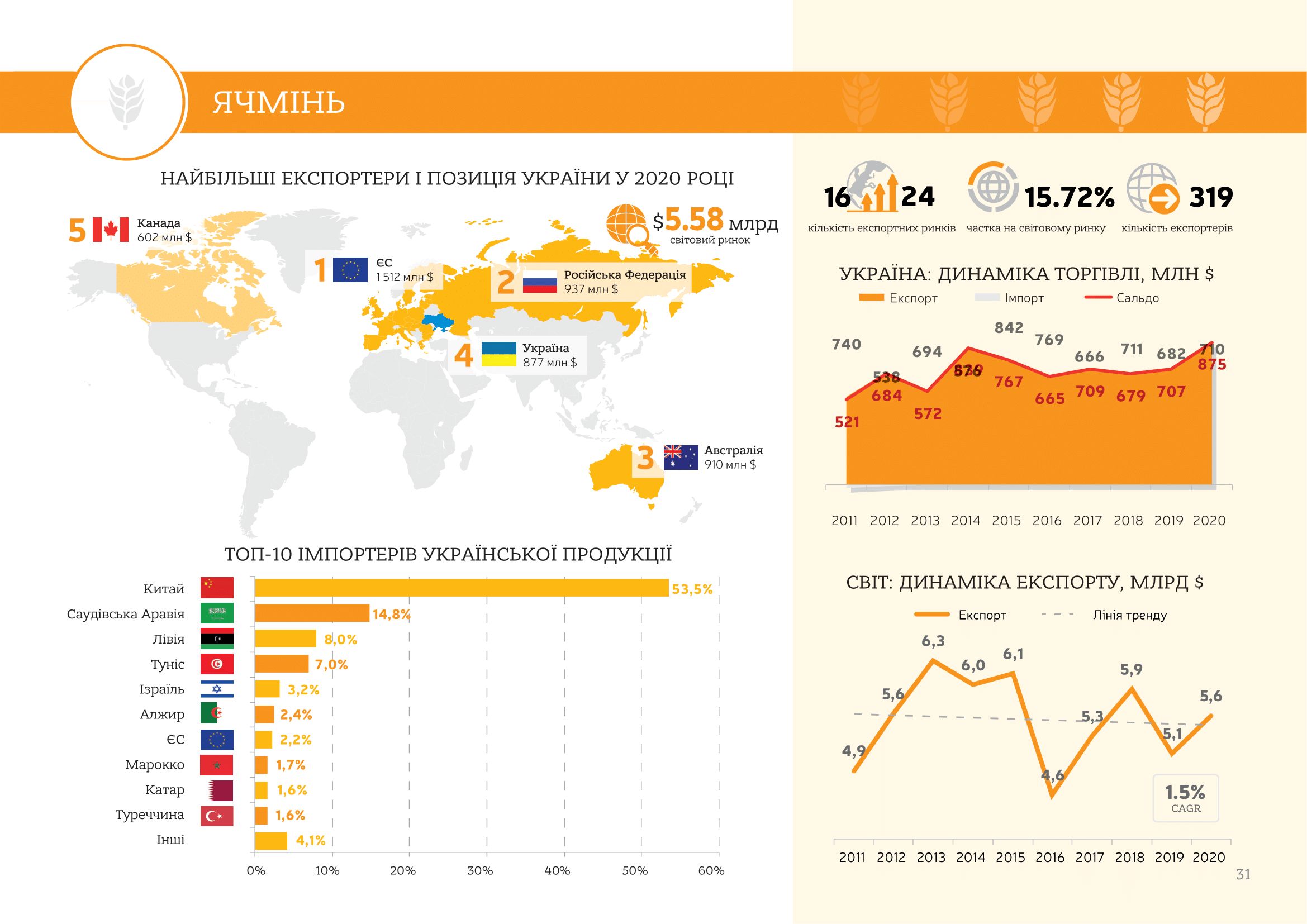

Ячмень: Расширяя пределы

Ячмень — по всем параметрам украинская зерновая культура номер три. До сегодняшнего дня он производился в Украине в объемах до 10 млн т и экспортировался в объемах, значительно не превышающих 5 млн т, а зачастую — в намного меньших.

Ячмень — по всем параметрам украинская зерновая культура номер три. До сегодняшнего дня он производился в Украине в объемах до 10 млн т и экспортировался в объемах, значительно не превышающих 5 млн т, а зачастую — в намного меньших.

Однако по итогам 2021 года эта культура серьезно претендует на переход в категорию 10-миллионников. По предварительным данным, урожай ячменя в Украине в 2021 году составит 10,1 млн т (в 2020 году — всего 7,6 млн т). Это очередной украинский зерновой рекорд. Пока лучший подтвержденный результат — 8,9 млн т при урожайности 3,4 т/га в 2019 году. В прошлом году, по данным Госстата, 3,2 т/га. По данным проекта «Урожай онлайн 2021», урожайность ячменя в 2021 г. составила 5,7 т/га.

Причины бурного роста на рынке ячменя все те же: рост цен на ячмень на мировом рынке стимулирует аграриев на увеличение доли ячменя в севообороте. Остальное — дело техники и благоприятного в погодном отношении сезона.

Отличие украинского рынка ячменя от рынков пшеницы и кукурузы состоит в том, что последние четыре года объемы экспорта этой культуры планомерно растут.

В 2018 году Украина экспортировала 3,6 млн т ячменя, в 2019 году — 4,1 млн т, в 2020 году — 5 млн т, а по итогам 9 месяцев 2021 года — 4,2 млн т, то есть «норму» позапрошлого года уже выполнила. Экспорт ячменя в стоимостном выражении последние годы также растет линейно — от $682 млн в 2018 году до $930 млн по итогам 9 месяцев 2021 года. За последний год выросла и доля экспорта ячменя в общей сумме экспорта из Украины: в прошлом году она составляла 1,78%, сейчас — 1,92%.

Правда, средние цены экспорта ячменя, так же, как и объемы производства, в стройную систему не вписываются: в 2018 году ячмень стоил дороже, чем в течение двух последующих лет. Зато за последний год рывок цен на внешних рынках явный и существенный — со $174 в 2020 году, по данным Госстата, до $219 по итогам 9 месяцев 2021 года.

Что же касается общей ситуации на рынке ячменя, по данным UBTA, в 2020 году Украина по объемам экспорта заняла 4 место в мире с долей 15,7% (суммарная стоимость ячменя, экспортированного на мировой рынок составила $5,6 млрд). При этом за последние 10 лет количество экспортных рынков, на которые Украина поставляет ячмень на сумму более $10 тыс. увеличилось с 16 до 24, а количество компаний, которые экспортируют ячмень, к 2020 году увеличилось до 319.

А вот в структуре экспорта ячменя в последние годы самой яркой тенденцией является наращивание объемов поставок в Китай. В 2018 году Украина экспортировала в Китай ячменя на $152 млн — 21,5% от общей суммы экспорта ячменя из Украины. В 2020 году доля Китая в импорте украинского ячменя выросла до 53,5%, а по итогам 9 месяцев 2021 года достигла 64,5%. То есть за 3 года Китай утроил импорт ячменя из Украины. Резко нарастила импорт украинского ячменя и Турция: в структуре экспорта этой культуры из Украины ее доля выросла с 1,6% в 2020 году до 10,2% по итогам 9 месяцев 2021 года. Третий крупнейший игрок на экспортном рынке ячменя — Саудовская Аравия. В прошлом году она импортировала ячменя на $129 млн, в этом году — на $63 млн. А в сумме Китай, Турция и СА пор итогам 9 месяцев 2021 года импортировали 81,5% ячменя.

Горох и Просо: Печальный мотив, но с веселым припевом

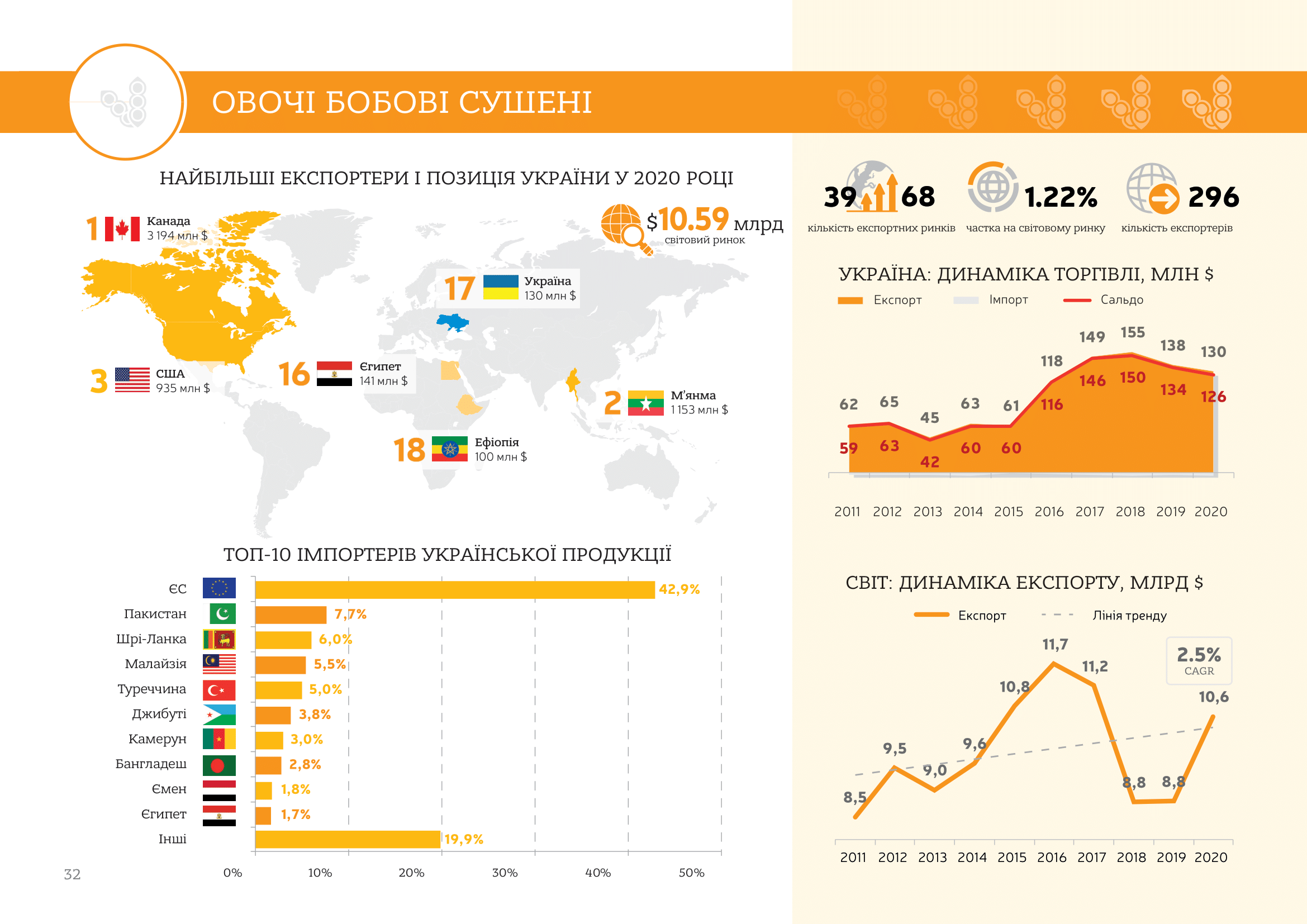

Отдельного упоминания заслуживают зернобобовые культуры. По данным UBTA, в 2020 году Украина в мировом рейтинге экспортеров зернобобовых заняла 17 место — экспортировала горох, нут, фасоль, чечевицу и бобы на $130 млн. В принципе, это экспортное украинское направление тоже развивается. Хоть доля Украины на мировом рынке составляет всего 1,2%, за 10 последних лет она расширила свое присутствие до 68 экспортных рынков — с 39 в 2011 году. Причем на экспорте зернобобовых специализируются почти 300 экспортеров.

Нюанс в том, что львиная доля этого рынка приходится на горох. В 2020 году Украина экспортировала гороха на $93,7 млн, то есть на его долю приходится 72% от всей суммы поставок зернобобовых на внешние рынки. А горох сегодня, пожалуй, является самой «депрессивной» культурой из всех зерновых и зернобобовых, как в плане производства, так и в плане экспорта.

Последние 5 лет горох в Украине тотально сдает свои позиции: посевные площади сокращаются, объемы производства падают, а экспорт снижается. Если в 2017 году посевные площади гороха превышали 400 тыс. га, урожай составил 1,1 млн т, а экспорт сушеного гороха, по данным Госстата — 561 тыс. т, то к 2020 году посевные площади ужались до 234 тыс. га, урожай составил 479 тыс. т, а экспорт 378 тыс. т.

Основная причина негативной динамики в изменении ситуации на внешних рынках. Раньше значительную часть гороха Украина экспортировала в Индию. В 2018 году Индия импортировала 194 тыс. т украинского гороха, из 621 тыс. т, поставленных на внешние рынки. То есть почти треть. Однако в последние годы Индия в отношении гороха проводит протекционистскую политику. Как следствие, в 2020 году она не вошла даже в десятку крупнейших импортеров зернобобовых из Украины, а за 8 месяцев 2021 года вообще не импортировала ни одной тонны украинского гороха. Сейчас основные его покупатели — некоторые страны ЕС, Азии и Африки. По итогам 8 месяцев, в значительных объемах горох из Украины импортировали только 4 страны: 41 тыс. т из 188 тыс. т — Италия, 28 тыс. т — Турция, 16 тыс. т — Пакистан, и 15 тыс. т — Джибути.

Так что, по большому счету, ситуация на рынке гороха сейчас неопределенная, и эксперты в отношении перспектив не излучают оптимизма. Тем не менее, в 2021 году общая позитивная ситуация в сегменте зерновых и зернобобовых оказала свое влияние и на рынок гороха. По предварительным подсчетам, валовой урожай гороха в 2021 году составил 570 тыс. т.

На рынках остальных зернобобовых культур столь выраженных тенденций, как в сегменте гороха, нет. Например, экспорт нута за 3 года в Украине вырос с 4,9 тыс. т в 2018 году до 39,5 тыс. т в 2020.

Впрочем, нельзя не упомянуть и о том, что у гороха на рынке зерновых есть и антипод. Это просо. Его экспорт с 2018 года вырос в 4 раза — с 25 тыс. т до 110 тыс. т в 2020 году. Причем за 8 месяцев 2019 года проса из Украины экспортировано уже 108 тыс. т.

Более того, по итогам 2020 года Украина стала крупнейшим экспортером этой культуры в мире. Мировой экспортный рынок проса очень узок — всего около 300-350 тыс. т. При этом, по данным UBTA, в 2020 году основными импортерами проса были Индонезия, Польша и Великобритания. В текущем году Индонезия и Польша сохранили свои позиции, а место Великобритании заняла Германия.

Ситуация в целом

В качестве резюме обозначим общую ситуацию, которая сложилась на рынках зерновых и зернобобовых культур по итогам 2020 года. Общая сумма зернового экспорта-2020 из Украины, по данным UBTA, составила превысила $9,5 млрд. Экспортеры в прошлом году немного не дотянули до исторического рекорда — $9,8 млрд по итогам 2019 года. Зато 2021 год они вполне могут завершить с результатом в $10 млрд. Предпосылки для этого есть. Тем более, что сейчас Украина поставляет зерно в большую часть регионов мира, за исключением Америки, Австралии и стран Евразийского экономического содружества. Общее количество экспортных рынков зерна, на которых сейчас присутствует Украина — около 130. Общее количество экспортеров — почти 2 тыс. компаний. Что еще нужно, чтобы достойно встретить «ледниковый период» на зерновых рынках, который рано или поздно наступит после сегодняшнего периода сверхвысоких цен?

Валентин Хорошун, Latifundist.com